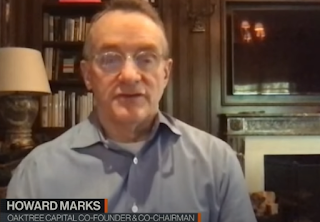

霍華德·馬克斯:市場就像噴泉上的球,一旦水流停止,球就會掉下來

主持人:説到假設,和往常一樣,這個市場分為了兩派,一部分人對於控制疫情和經濟復甦非常樂觀,另外一部分人並不贊同。你屬於哪一方呢?

霍華德:我認為真正的分歧是有些人認為經濟復甦會很容易、很迅速,而另外一些人認為經濟復甦會非常緩慢,並且會出現反覆。在這個方面,我支持後者。我並不覺得經濟在短期內會有V型的復甦。

人們用不同的字母來描述經濟復甦的可能形態,有U型的,W型的,我的合夥人Bruce Karsh説經濟復甦會是L型的,還有人説是耐克的鈎子型。

我認為我們不會一直都聽到好消息,好消息會夾雜着壞消息一起到來。我們會研製出疫苗,但是今年內還不會,而且不可能每個人都能立刻用上疫苗。

全世界需要70億支疫苗,疫苗的生產和運輸都需要很長一段時間。

我想補充一點,目前還存在另外一種分歧。有的人認為在當前的經濟前景之下,股票已經估值正常甚至估值過高了。還有一些人認為目前股價還算便宜,因為美聯儲會託底經濟,讓所有市場維持高位。在很多方面,這個分歧是當前更重要的一個分歧。

我們都一致認為生活還會繼續,我們肯定會恢復正常,也一定會有疫苗。但是,在那些不明白股價為什麼這麼高的人,和那些明白股價為什麼高的人之間,卻存在着巨大的分歧。

根據過去的經驗,你很難與美聯儲對着幹。我認為這是目前存在的一個大的分歧。

主持人:你是怎麼認為的呢?你可以對抗美聯儲嗎?

霍華德:我認為美聯儲的能量是巨大的,但不是無限的。

美聯儲主席Jerome Powell説美聯儲的彈藥是取之不盡、用之不竭的。我不知道美聯儲的彈藥是不是真的是無限的,我所知道的是,只要美聯儲一直買入,它就可以提振市場,讓市場一直維持高位。但是我不知道,它是不是真的可以永遠買買買。

我們正處在一種全新的狀況之中。歷史上美聯儲從來沒有購買過公司債,但這次他們開始購買公司債,並且開始購買非投資級的公司債。

美聯儲的購買會提振價格,但只有它一直買才有用。這就好像我們見到過的那種噴泉,在噴泉的水流之上有一個球,只要水流一直往上,球就會停在空中,但是一旦水流停止,球就會掉到地上。

很顯然,美聯儲希望通過自己的買入向市場注入信心,然後其他人也會跟隨買入。但是實際效果如何還有待觀察,人們的買入價格是否還會維持在當前的水平,也有待觀察。

主持人:這樣的事有可能發生嗎?讓我們探討一下公司債市場。不過可以做一個類比,在金融危機之後的十年裏,我們進行了三次量化寬鬆。隨後每次只要美聯儲試圖從市場中收回流動性,投資者就會有反應,比如2018年四季度的「削減恐慌」,以及其他一些例子。你的意思是不是,在這個非常重視償債能力的市場中,只要美聯儲試圖收回流動性,同樣的事情就會再次發生?

霍華德:在某種程度上,我認為同樣的事會再次發生。這是一個兩難的處境。美聯儲可以永遠支持這個市場嗎?

如果美聯儲的支持不是無限的,那麼價格就會走弱。

市場參與者都相信,如果現在的市場不是由美聯儲主導,如果價格僅僅只由公司前景決定,股票價格和債券價格都不可能像現在這麼高。

所以第一點,當美聯儲開始收回流動性時,我們都會成為接盤方,但是我認為買入價格不會像現在這麼高。

你剛才提到了美聯儲撤回支持措施的難度。我個人認為,大家對美聯儲撤回支持措施的負面影響擔憂太多,而對美聯儲永遠支持市場的負面影響考慮不足。

如果美聯儲能夠早一點、循序漸進地收回流動性,這件事是可以被做到的。就像你所説的,2018年四季度時發生了「削減恐慌」,10年期國債收益率飆升至3.25%,應該是在10月4號那一天。

從那時候起,收益率就開始持續下行了。孩子們都喜歡糖果,投資者都喜歡低利率,但是我們也必須遵守原則。

主持人:前幾天皇家加勒比遊輪公司剛剛發行了30億美元的擔保債券,利率11%。也許不需要我提醒你,但是這家公司現在沒有任何收入,並且在近期內恢復到疫情之前的狀態也希望渺茫。但是信用市場仍然接受了皇家加勒比。對於這件事情你怎麼看?

霍華德:首先,他們業務恢復的速度會比大家想象的要快。

大家都覺得遊輪就好像是病毒的培養皿一樣。人們在遊輪上游蕩,相互傳染病毒,港口拒絕他們進入,所有人都回不了家,這樣的畫面在我們的腦海中留下了深刻的印象。

據我所知,2021年遊輪的預定數據非常強勁。有一個小圈子是遊輪的粉絲,他們想要表達他們對自己最熱愛的娛樂活動的支持。這是第一點。

第二點,遊輪的資產保護是充足的。

如果你可以買到償付順序在所有其他債權人之前的優先債券,並且債券金額很小而抵押物價值很高,在這樣的狀況下,你會覺得買入債券是合適的。

業務不會恢復到疫情前的水平,但是如果可以恢復到疫情前75%的水平,買入優先債券就沒有什麼問題。

另外,美聯儲購債導致高等級債券收益率下降,當人們看到高等級債券收益率下行時,他們會説:「高收益債的收益很不錯,我們會買入。」這會進一步導致高收益債的收益水平下降。

當做股票的人看到高收益債的收益下降時,他們會説:「現在債券投資已經賺不到什麼錢了,股票的性價比看起來很高,我們會買股票。」所以股票價格也會上升,在權益市場我們不會用收益率的概念。

所以,所有東西都是相對的,所有市場都和其他市場息息相關。

美聯儲對市場強有力的支持導致了這樣的狀況,人們會説:「利率11%的遊輪公司債券看起來還不錯,非能源類公司的高收益債券目前收益率水平在7%,遊輪公司提供了400bp的額外風險補償,同時又有充足的資產抵押,我們可以投資。」

所以遊輪公司的債券就賣出去了。在美聯儲「虛假的」支持之下,市場上就會發生這樣的事情。

主持人:讓我們討論一下這個「虛假性」。如果美聯儲沒有對市場進行託底,皇家加勒比公司是不是根本不可能成功發行債券?還是説,只是不可能以11%的收益率發行投資級的擔保債券?

霍華德:我並不瞭解皇家加勒比公司,我甚至不太清楚加勒比幾個字該怎麼讀。所以我無法也不能對這家公司發表任何看法。

但是,客觀的説,即使美聯儲沒有進行任何操作,皇家加勒比公司抵押物充足的優先債券也能夠發行成功,不過收益率可能不只11%。

主持人:霍華德,由於你對金融市場週期的理解和判斷,你的職業生涯非常成功。這次的情況和過去的週期有相似之處嗎?

霍華德:首先,這不是一個週期。這是一個突發事件。不是這個世界上發生的所有事情都屬於週期的一部分,還會有一些外生的特殊事件。

你在試圖引入我寫的那本關於市場週期的書,對此我表示非常感謝。但是週期是一種圍繞着某個趨勢線的、有規律的上下波動。比如GDP,美國GDP的增長趨勢是每年2%,有時增速快、有時增速慢,在經濟蕭條的時候甚至還會收縮。

所以就會有周而復始的過剩、修復和波動。這樣的規律體現在歷史、經濟、公司發展、個人心理、社會文明等等各個方面。之所以稱之為規律,並不是説每次週期的長度、振幅、原因和影響都相同,而是指長期來看,這樣的波動總是重複出現。

這次的疫情並不是週期,更像是流星撞擊地球,與過剩、修復以及人們的活動沒有任何關係。這次疫情就是我們所説的外生衝擊。

疫情突然襲擊了地球,在過去三個月中改變了我們的生活,對經濟也產生了影響。但是現在的狀況並不是經濟或者公司的內生原因造成的,所以也並不適用於週期分析。

現在大家都覺得會有復甦,這個復甦會和過去從經濟蕭條中復甦的情況比較相似。大家會討論復甦的速度、強度和時間長度,這些問題讓大家覺得具有一定週期性。

主持人:霍華德,在你最新的備忘錄中,你引用了一句令人印象深刻的話:「沒有破產的資本主義就好像沒有地獄的天主教。」這句話真的非常好。

霍華德:而且這句話不是我瞎編的。

主持人:是的,我知道,你提到了這句話的出處。圍繞這句話,我的問題是,由於美聯儲和財政部採取了一切措施來託底經濟,這一次是不是不會有那麼多公司破產?經濟蕭條的週期是不是會比較弱?美聯儲和財政部託底經濟會導致什麼後果?你覺得這次經濟蕭條的週期會比較弱嗎?如果是的,會有什麼樣的後果呢?

霍華德:你的問題不完整,你的表述是:「你覺得這次經濟蕭條的週期會比較弱嗎?」你需要説清楚是和什麼情況相比,是比通常的情況要弱,還是比國家不干預的情況要弱。你需要表述完整。

主持人:這些都可以作為比較基準,比通常的情況弱,比國家不干預的情況弱,比全球金融危機時的情況弱。你可以選擇你認為合適的比較基礎。

霍華德:我們正處在最糟糕的經濟環境之中,任何現在還活着的人都沒有經歷過比現在更差的情況。

如果現在你年過八旬,那麼你可能在上個世紀30年代見到過比現在更差的情形。但是現在的情況有可能比那時候更糟糕。

大家都認為失業率水平會突破大蕭條時的水平,二季度美國GDP可能會下降30-40%。據我所知,季度GDP從來沒有過這麼大幅度的下降。

所以我們正處在最差的經濟環境之中,這有可能引發有史以來最大的經濟蕭條,但是由於美聯儲和政府採取了措施,經濟蕭條可能不會發生,但是仍然會有一段非常蕭條的時期。

在1991年和2001-2002年,曾經有兩年高收益債的違約率達到了10%,這一次,高收益債的違約率有可能到達20%。

目前仍然有大量高槓杆的企業和高槓杆的投資機構急需大量資金才能避免破產,有些公司可以獲得資金,有些還是會破產。

另外我想補充的一點是,美聯儲和政府的救助會產生社會影響。有一個概念叫做「道德風險」。

當人們進行高風險的活動時,他們通常會受到懲罰,但當他們知道自己可以免受懲罰甚至獲得支持時,就會產生道德風險。

這就是那句話所強調的地獄的重要性。為了能讓企業和投資正常運轉下去,經營者必須要有所畏懼。

我害怕讓我的客户虧錢,所以我的投資非常保守,這種畏懼造就了我的職業生涯。我和我的合夥人Bruce Karsh在橡樹資本貫徹了這種保守的投資理念。

我們會確保自身財務狀況穩健,並且投資於那些未來會有前景的公司,儘管它們現在可能處於財務困境之中。

當人們不再心存畏懼,認為可以進行高風險的操作並且能夠免受懲罰時,社會上就會產生一種冒進的風氣,我認為這種冒進對經濟運行、公司運營和資本市場都沒有好處。

主持人:霍華德,有些人覺得我們現在已經如此了。在這次疫情之前的十年裏,企業一直在不斷加槓桿,而且股票市場和債券市場對這樣的行為給予了豐厚的回報。

我能想到很多這樣的例子,比如航空業。美國的航空公司通過大量的借款,將2010年至2019年自由現金流的96%用於股票回購。然而現在政府正在對他們進行救助。

航空業只是一個例子,但是這個例子印證了你剛才的觀點。如果你所説的情況已經發生或者即將發生,如果魯莽冒進和壞的行為不會受到懲罰,那麼在疫情結束之後,當金融市場、社會和經濟都恢復正常時,會發生什麼呢?

霍華德:你很清楚這個問題的答案。如果壞的行為不會被懲罰,那麼壞的行為會持續並且增加。

我覺得航空公司回購股票時肯定沒有考慮到會遇到經濟危機、自己會幾乎沒有任何收入、政府會救助他們。

我不認為他們是故意的。但是,在經濟的上升週期中,當經濟擴張和市場景氣度提升持續時間太長時,人們就會忘記需要保持小心和謹慎。

在上個世紀70年代,有人曾經教會了我非常寶貴的一課,是關於牛市的三個階段。

在第一階段,只有少數非常聰明的人認為市場會有改善;

在第二階段,大多數人都接受了市場正在改善;

在第三階段,所有人都相信牛市會永遠持續。

只要你在這個市場上的時間足夠長,當你到達第三階段時,所有人都會忘記全球金融危機時的痛苦,所有人都忘了衰退的可能性,所有人都認為好日子會永遠持續下去。所以自然而然的你會加槓桿、回購股票、進行高風險的操作。

回顧過去,你發現在過去五年裏,那些風險偏好最高的人掙的錢最多,所以你也會加入他們。這種行為會導致牛市不斷自我強化。這樣的市場肯定是不健康的,最終會到達頂峯,然後從頂點回落。

近幾年我都非常謹慎。這幾年我一直認為市場具有這樣幾個特徵:高不確定性、低預期回報、高資產價格、高風險偏好。

高風險偏好是因為人們試圖在低迴報的世界裏尋求高收益。這四個特徵讓我和橡樹資本意識到我們正處在一個高風險的環境之中。這幾年我都是這麼説的,但是我太超前了。

在投資界,另外一個很好的比喻是這樣一句話:「太超前於你的時代和錯了沒什麼區別。」

我們太超前於我們的時代,這麼多年裏,我們一直非常保守。鑑於剛才我列舉出來的那些原因,我們相信整個市場是非常脆弱的,一旦遇到任何外生的影響和衝擊,市場會不堪一擊。

別人總是跟我説,「大家又不是瘋了」,「他們不是在盲目樂觀」,「他們沒有失去理智」。也有人跟我説:「我知道好日子不會永遠持續下去,但我想不到任何事情會讓牛市終止。」

確實沒有任何人能夠想象的到,我們並沒有看到任何衰退或者通脹的跡象,也沒有看到任何能終結牛市的東西。

結果呢?

一個我們完全無法想象的事件作為外生衝擊突然襲擊市場,並且確實終止了牛市。這就是我們現在面臨的情況。但是,是市場環境導致了市場面對外部衝擊時的脆弱性,從而加劇了病毒給市場所造成的破壞。

主持人:有些人認為美聯儲別無選擇,只能採取一切可能的措施進行干預。你會不會擔心美聯儲採取的這些措施會導致大家在未來更加冒進?

霍華德:首先,我絕對支持美聯儲採取措施,感謝美聯儲所做的一切。

3月中旬時,我和Bruce曾經非常認真的討論全球經濟衰退的可能性,我們認為這可能會是一次長期的經濟衰退,會對經濟產生非常嚴重的影響。後來美聯儲、財政部和其他國家的央行都採取了行動,避免了全球經濟衰退。現在沒有人再談論全球衰退了。所以我絕對贊成美聯儲採取行動。

需要注意的是,儘管某些事情會導致無法預見的負面後果,但是這並不能説明這些事情是錯誤的。我認為這些措施有可能產生不良的後果,但這並不表示美聯儲和政府不應該採取行動。

主持人:目前美聯儲正在出手拯救「墮落天使」——那些被下調至垃圾債評級的投資級債券。我們剛才也討論了美聯儲在投資級債券市場所採取的措施。現在美聯儲也在買入高收益債ETF。如果美聯儲採取進一步措施會怎麼樣?比如買入垃圾債,買入BB級債券,甚至評級更低的債券?

霍華德:還有些人覺得未來美聯儲可能會買入股票呢,購買公司債只是第一步。也有人認為美聯儲的操作違反了法規。

但是美聯儲現在就是要這麼幹,至於這麼做是否合適,他們會以後再討論。美聯儲會不惜一切代價,他們聲稱自己的彈藥是無限的。儘管如此,我認為這些措施管用的前提是美聯儲能夠持續不斷的買入。

讓我們假設一下,如果美聯儲説:「我們會是市場上每一筆交易的買入方,對於每一筆債券交易、股票交易,我們都會作為買入方。」美聯儲可以無限制的印錢,「我們從來不需要兑現我們的支票,所以我們可以一直買買買。」

現在美聯儲的資產負債表已經擴張到10萬億了。「沒有任何限制,我們還可以買入更多。」

理論上美聯儲可以做到這一點。理論上,如果美聯儲一直積極的買入,所有市場都會上漲。但是這只是假設的情況。一旦美聯儲停止買入,市場就會崩潰。

而且美聯儲的購買會擠出所有私人的購買,因為大家都知道美聯儲的買入把價格抬的太高了。關鍵的問題在於,是否有任何理由可以讓他們不這麼做,我想不到任何理由。

在我的一篇備忘錄裏我寫到,為什麼美聯儲不直接給每個美國人發100萬呢?

這只需要花費他們350萬億美元,我們所有人都會變成有錢人,市場又會重新繁榮起來。

我是開玩笑的。但是關鍵的問題就在於,美聯儲的措施是否會帶來負面的後果。

我覺得答案是肯定的,但是我並不知道後果是什麼。

美聯儲買入這些「墮落天使」和高收益債ETF有什麼負面後果?我不知道。如果他們買入評級B的債券、甚至買入股票呢?我也不知道。但我認為肯定會有負面後果。

我們目前處於這樣一個境地。我們的GDP才20萬億美元,但是在最近兩個月的時間裏,我們的證券購買、經濟刺激和支持計劃已經花費了幾萬億美元了。

這樣的操作有沒有任何限制?會不會產生什麼後果?我覺得答案是肯定的。但是這並不是一個可以用科學解答的問題,讓我們拭目以待。

留言

張貼留言