華爾街大佬一致看空美股!散户或是美股暴力反彈的背後推手?

在美國疫情人數不斷攀升的同時,美股卻在激進政策和「神藥」利好消息的刺激下不斷反彈,這令許多機構投資者深深擔憂。

5月4日,華爾街「做空之王」渾水的創始人也表達了對美股的悲觀看法,甚至直言股市即將暴跌。

近期,堅稱絕不做空美國的巴菲特也手握鉅額現金並按兵不動,高盛、橡樹資本更是認為崩盤即將到來,施羅德也提示市場應警惕「死貓反彈」。

美國幾家零售金融巨頭更是指出,美股近期暴力反彈的重要推手或許是廣大散户。這一觀點令人驚訝,因為美股市場一向以機構投資者主導著稱。

- 「做空之王」也看空美股,渾水創始人稱股票將暴跌

北京時間5月4日,彭博社的一篇報道引發了海外市場的廣泛關注。報道稱,渾水創始人卡森·布洛克(Carson Block)在電話採訪中表達了對美股的悲觀看法。

以狙擊個股著稱的「做空之王」渾水,也公開表達了看空美股的觀點。布洛克在採訪中直言,「(股市)方向一定會急劇向下。」

布洛克認為,需求已被新冠疫情「壓垮」,也不太可能很快恢復。他在採訪中稱,「基礎經濟已經‘跪了’,我只是覺得投資者還沒有充分意識到這一點,他們還沒有看到破產在整個經濟中蔓延時的樣子。」

布洛克也表示很難相信股票正在以其當前估值交易,他説:「這沒有任何意義。」他覺得,當前的股票價格恰恰反映了投資者對風險的認識不足,甚至在風險面前變得「沾沾自喜」

同時,他一直堅信糟糕的經濟狀況將使資本市場下跌,「我認為資本市場不會與基礎經濟脱鈎。」

布洛克認為,此次新冠肺炎暴露了美國更深刻的缺陷。布洛克説,「造成新冠肺炎失控的原因不是政策失誤」,而是由於「政治功能失調」。他認為,政治功能系統性失調的後果將「比原本糟得多」,伊拉克戰爭和全球金融危機就是這種情況。

此外,他還預計擴張性的貨幣政策將至少維持「四年」。

布洛克還表示他正在做空郵輪公司,他認為在我們沒有徵服新冠肺炎時,郵輪公司難以維持。

- 巴菲特堅稱絕不做空美國,但伯克希爾寧願手握鉅額現金也不抄底

在今年的股東會上,巴菲特對美國股市的長期走勢表達了謹慎樂觀的看法。

巴菲特表示,絕不做空美國。他稱,「若你要押注做空美國,要非常小心,市場會發生任何事情,我相信美國。」

巴菲特稱,現在還是買入股票的好時機,但要做好長期應對疫情的準備,可能買了還會跌。

伯克希爾的持有鉅額現金的現狀,也暴露了巴菲特對股市短期走勢相對悲觀的態度。

一向秉承「別人恐慌時我貪婪」理念的巴菲特,曾多次在股市大跌時抄底,而這次卻沒有什麼大動作。截止一季度末,伯克希爾賬面上現金達到創紀錄的1370億美元,比去年底又高了大約100億美元。

對此,巴菲特表示,我們一直是保持比較高的現金,雖然我們在1月無法預期疫情,但我們一直保持這樣的立場。

巴菲特表示還沒有發現比較有興趣的公司,在股東會上他還提示到,希望人們做好長期對抗疫情的準備,也要做好買入的股票會下跌50%以上的準備,

對於具體的行業,巴菲特認為石油公司將面臨較大風險,報紙業也會在新冠疫情的衝擊下進一步衰退。此外,巴菲特也已經拋售了全部的航空股持倉,他還在股東會上承認買入航空股是錯誤的決策。

- 高盛:一場崩盤即將到來

高盛分析師David Kostin近日也指出,標普500的堅挺表現主要靠少數幾隻大盤股「強撐」。

Kostin表示,以史為鑑,這(最近的股市狀況)往往預示着市場的大幅下跌,而標普500的「領頭羊們」終會回到與弱者們一致的水平,一場「動量崩盤」即將到來。

高盛的一篇報告指出,「標普500現在只是靠少數幾隻大型股票支撐,其中最大的5只股票現在佔到市值的22%,這一比例甚至比互聯網泡沫時期還高。」

高盛認為,隨着市場在2月底和3月的暴跌,投資者轉向了具強勁資產負債表的公司、大型股、科技公司和其他被視為安全港的「優質」股票。Kostin稱,近期表現優異的多支股票在新冠病毒危機前也曾是市場領頭羊,它們近期的上漲導致了市場集中度激增。

Kosti還指出,「包括我們在內的許多市場參與者,都對標普500指數在近一個世紀以來最大的經濟衝擊中僅比歷史高點低17%的事實表示懷疑。」

儘管如此,高盛依然不願為大盤下跌的預期設定具體的時間表,高盛認為市場波幅狹窄的時期可能會持續很長一段時間。

然而,高盛指出,最終的結局都是一樣的,一場崩盤即將到來。

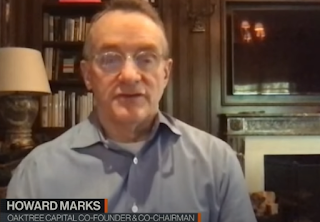

- 橡樹資本創始人:熊市將捲土重來

近期,橡樹資本創始人霍華德·馬克斯(Howard Marks)在接受CNBC採訪時也曾表示,熊市將捲土重來。

他認為,在新冠病毒爆發期間,股市與世界正面臨的現實嚴重脱節,近期的上漲是熊市的特徵。

馬克斯直言,「美股目前僅比2月19日的歷史高點下跌了15%。但是在我看來,世界經濟被搞砸的程度遠超15%。」

他還提示,在2007年,市場花了七年的時間才重回2000年高點,2002年底市場又花了5年半的時間才回到2007年高點,「那麼,考慮到當今全球所有的壞消息,我們在短短三個月內就重回高點真的合適嗎?這似乎不合適。」

但即使認為美股將大跌,專注不良資產投資的他依然認為現在是投資的好時機,橡樹資本卻逆勢為150億美元的不良債務投資基金募資。

霍華德認為,雖然沒有辦法斷言市場即將觸底,但實現以折扣價格買入資產的種種條件確實正在成真。

4月底,他在第一財經的專訪中也表示,現在的市場比六個月之前更有理由樂觀,橡樹資本在三月和四月都是大買家。

- 施羅德:警惕「死貓反彈」

4月23日,資產管理規模近3000億美元的資產管理機構施羅德投資(Schroders)發表報告指出,以史為鑑,「死貓反彈」時有發生,投資者應警惕貪婪心理,關注長期目標。

施羅德分析了道瓊斯指數自1885年以來的數據發現,在自1885年以來的13個歷史性事件中,道指都下跌了至少25%,其中11個事件的反彈幅度至少達到了10%,但都是「死貓反彈」,而且通常不止發生一次,平均都有3次左右。

施羅德指出,我們正處於一場病毒大流行之中,地球上相當大一部分人口可能受到感染,許多人將死亡。在一段未知的時間內,全球經濟的很大一部分正突然陷入意想不到的停滯狀態。當限制解除時,也不能排除第二波感染的風險。

但施羅德強調,撰寫本文的目的並不是要鼓勵過分的悲觀情緒,讓投資者急於賣出所有的股票,而是要警示投資者:不要貪婪,記住自己投資組合的長期目標。

施羅德指出,現在的情況或許會比年初時嚴峻許多,但不會像3月份那麼糟糕。但重要的是,投資者必須意識到,我們很可能還未脱離險境。

- 散户或是美股暴力反彈的背後推手

美國股票市場一向以機構投資者佔比較多著稱,但令人驚訝的是,許多機構認為,美股的這一波瘋狂反彈,或許主要是由散户推動的。

美股的多次熔斷使股市在電視新聞中的熱度極高,一些被迫待在家裏無事可做的美國人也越來越多地關注股市。

在截至3月份的三個月裏,E*Trade Financial Corp.,TD Ameritrade Holding Corp.和嘉信理財(Charles Schwab Corp.)這三家零售經紀業務巨頭的註冊人數都創下了紀錄,其中很多都是在股市最低迷的時候註冊的。

AssetMark首席經濟學家Jason Thomas説:「現在的情況是,對散户投資者來説,恐懼已經變成了貪婪。人們都不甘落後」,他表示,「這些散户是過去一個月以來推動市場的因素之一嗎?我想是的。」

DataTrek Research聯合創始人Nicholas Colas在4月底發佈的一份報告中推測:「當賭場/體育博彩關閉時,其中一些活動流向了股市。」他還提到,「谷歌趨勢數據也支持了這一觀點。」

E*Trade在一份公司聲明中稱,今年第一季度,E*Trade開設的賬户量和投資的美元數額超過了以往任何一年。該公司增加了32.9萬個零售賬户,新增的零售資產淨值超過180億美元。

此外,嘉信理財的客户新開了創紀錄的60.9萬個經紀賬户,其中近一半是在3月份開設的。嘉信理財説,在該公司史上最活躍的30個交易日中,今年3月份佔據了27個,且3月份的每個交易日都位列其中。

總部位於內布拉斯加州奧馬哈的TD Ameritrade的觀測數據也顯示,其交易、開户數量均創下紀錄,新資產淨值達到450億美元,其中約60%來自散户。

彭博社稱,專業投資者可以就這輪漲勢的持久力展開辯論,「然而,不可否認的是,整個反彈過程始終伴隨着散户們的身影,這使人們懷疑投降式拋售是否真的發生過。」

彭博社採訪了多位近入市的散户投資者,他們入市的原因五花八門,專業投資者看了甚至會忍不住發笑。

一位名為Kelleher的受訪者表示,選擇開設股票賬户的部分原因在於我不用為此付任何費用(其開户的Robinhood公司採取零用金策略)。據悉,去年末,美國已有多家經紀公司將交易佣金降至零,這一定程度上也對散户入市產生了一定激勵。

部分受訪散户甚至是沒有任何投資經驗的主婦和學生,在家呆着無聊時決定開始進行股票投資。

一位名為McDougall的受訪者甚至表示並不清楚經濟是否會陷入衰退或者是更糟的蕭條。

通常,散户的投資經驗及投資能力遠遜於機構投資者,主要由散户助推的市場反彈也多為不理性的反彈,這也使得投資者對美股走勢的擔憂加劇。

留言

張貼留言