2020伯克希爾股東大會實錄

04:50 大會開場白

巴菲特在股東大會開始表示,芒格明年還會參加。

有市場分析稱,巴菲特暗示,此次出席大會的Abel和未出席的伯克希爾保險業務副董事長Ajit Jain可能是他的接班人。

巴菲特稱,在今年1月的時候,沒人能預料到3月市場上發生的事情。美國經濟將扛過新冠肺炎疫情這一劫難。他和大家都應該對Fauci表示感激。

05:02 當前經濟

巴菲特在討論美國經濟時口吻謹慎。

他警告説,鑑於新冠病毒危機,經濟前景的可能性「仍然非常廣泛」。但是他隨後重申了自己的長期信念,即美國將克服疫情。

他指出:「美國經濟在2008年和2009年偏離了軌道,路基脆弱。而這次,只是將火車停在鐵軌上。」

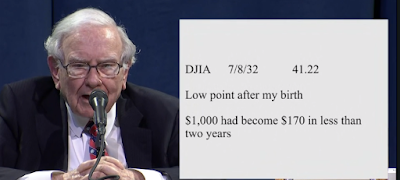

05:15 回顧1929年道指

巴菲特回顧了1929年大蕭條時期的美股。

30年代初,美國大蕭條期間道指崩盤,巴菲特的美股投資曾經在不到兩年從1000美元縮水到170美元。

此後美國成立FDIC這樣的保險機構,提供了很好的保障。大蕭條後雖然經濟恢復了很多,但是對人們影響深遠,留下傷痕。大概20年後,大蕭條期間投資美股的人才回了本。

巴菲特總結道,人們在失去信心的時候,並未看到股市的潛力。可能發生極端情況,美國已經接受過考驗,比如大蕭條。但巴菲特認為從股市表現來看,不要做空。2020年已經比1789年時好得多。

5:50 巴菲特談市場:那些我不知道的事情

巴菲特表示,他不知道,也不認為任何人會知道明天、下個月、明年市場會怎麼走。

「我們已經見識過了很多這種意外的明天的例子。長期來看,市場是在順風期的。」

05:55 巴菲特提及去年約翰霍普金斯大學報告

去年10月約翰霍普金斯大學、NIT和經濟學人共同發佈了一份300頁的報告。

巴菲特説道,在任何國家發生生化威脅——自然的、故意的或偶然的——都會對全球健康、國際安全和全球經濟構成風險。

巴菲特在股東大會上援引了一些歷史事件(例如美國內戰和大蕭條)來説明美國有能力抵禦逆境。巴菲特年會上的PPT引用前白宮總管拉姆·伊曼紐爾(Rahm Emanuel)的話:「千萬不要白白浪費一次嚴重的危機」。

06:05 巴菲特:長期看股票回報會比國債高

巴菲特表示,人們在失去信心的時候,並未看到股市的潛力。

目前美國30年期國債收益率只有1%,通脹率只有2%,長期來看,股票的回報會比國債高,會比你將現金藏在牀墊下更高。

分散投資是比較好的,我也是這麼做的,取得不錯的結果。投資者不應陷入這樣的境地——因為加了槓桿或者由於心理因素無法吸收壞消息的影響,導致他們被市場失靈所影響。

巴菲特講股票投資的定力

巴菲特稱,假如你買下了一個160英畝的農莊,隔壁的農莊面積和土壤質量大概差不多。但隔壁的農民説要買你的,或者賣給你。買下農莊之後必須記住,隔壁的天天喊價其實是在為你服務。你是因為有潛力才買的,不需要考慮隔壁的人怎麼説。

買股票也就是如此。隔壁的每天在騷擾你,天天説要買你的,或者要賣給你。你不見得賣給他。買賣股票也有這種優勢。股票投資再平衡是很好的。美國有順風的時期,要知道自己的定位在哪裏。根據買賣價格自己做評估。必須有正確的心理思維,有正確的方法。持有美股十來年的收益絕對超過美債。請相信標普500指數。其他人給你推薦的產品,都是因為他們可以賣更多錢。我們自己不喜歡買標普500,我們喜歡買整個業務,但不介意買公司的部分股權。

我不知道未來幾年、幾十年會怎樣,但我相信大家要跨行業、跨機構投資。我希望,每個人在買股票時要有這種想法:你買的不是股票,而是業務的一部分。

巴菲特表示,他的餘生和他的繼承人也會這樣投資美國。

06:30 巴菲特展示交易記錄,4月份淨回籠61億美元

巴菲特稱,伯克希爾一直都準備好應對未來,目前航空公司受到巨大影響。

巴菲特稱,現任美聯儲主席鮑威爾可能被載入史冊。也許是因為吸取了2008-2009年的教訓,今年3月中旬他就採取行動。美聯儲3月24日採取措施,應對信貸凍結。今年3月我們一度曾經非常接近信用凍結。過去6-7周美聯儲資產負債表膨脹,這樣做後果是什麼還不知道。

巴菲特展示伯克希爾證券交易情況:一季度買入股票40億美元、拋售股票21.6億、買入債券17.4億美元。

4月買入股票4.26億美元,出售65.09億美元,沒有債券買賣。

巴菲特承認看錯航空公司

巴菲特稱,對航空公司股的估值犯了「可以理解的錯誤」。「我們買入(航空公司)時,認為對航空公司領域的投資金額是有吸引力的。事實證明,我看錯了這個行業,這不是四位優秀的(航空公司)CEO的錯。相信我。做一家航空公司的CEO一點也不愉快。」

巴菲特確認,伯克希爾哈撒韋已經賣出了美國四大航空公司(美國航空、達美航空、西南航空和美國聯合航空)的「全部(股票)持倉」。

巴菲特在股東大會上表示,現在還是買入股票的好時機,但是要做好長期應對疫情的準備,可能買了還會跌。我們依然願意做一些非常大的事情,比如300億-500億美元的交易。

07:00 伯克希爾哈撒韋的正式年會結束

巴菲特和格雷格•阿貝爾開始回答股東問題。

提問:伯克希爾的公司裏面大概有39.1萬員工,哪些公司沒有被影響到,或者是因為疫情被影響到了,能持續僱傭這些人嗎?

阿貝爾:疫情期間,我們的行業要為此做出調整,有些可能調整得比我們更厲害。如果看一下伯克希爾的能源公司,用電的消耗量降低了10%,實際上對我們的生意沒有非常大的影響。從長期來講,我們的業務還繼續有增長。即便現在在危機時間,但對我們這些行業的影響還不大。現在商店都關門了,比如糖果、珠寶業等,我們應根據環境做出相應的調整,尤其是在就業方面。將來商店還會重新開門,我們還會僱更多員工回來。所以,長期來講,伯克希爾的員工和現在比起來會有很大的增長。

巴菲特:伯克希爾哈撒韋的製造業務可能會裁員。

提問:我是公司一個長期的股票持有者,以前參加過年會,4月17號查理講到,伯克希爾擁有的一些小公司在疫情過後不會重開,能不能講講伯克希爾麾下哪些公司受到影響?

巴菲特:伯克希爾下面有97個不同的商業組織,我們以前一直從事這些方面的經營,過去2、3個月發生的事將來可能會加劇,這些行業進一步衰退,也許這些行業裏面的顧客會有其他的消費習慣,不再使用這些產品了,零售業現在發生了很多變化,這些行業以前就有過問題,現在他們的問題更大。比如説報紙業,我們現在增加了更多報業的投資,而且幫助他們償還債務。但現在報業,在疫情之前,他們的廣告、銷售量、發行量都已下降。在疫情之後,加劇了這個情況,情況更為嚴重。汽車業也是一樣,現在對汽車業的影響,這些賣汽車的汽車商也不會在報紙上做廣告了。所以,以前這種情況就在發生,現在只是這個情況強化了、嚴重了。

他還稱,不看好航空公司、飛機製造商。疫情對許多行業都有影響,特別懷疑疫情後市場是否需要這麼多飛機,不知道波音和空客的未來將如何。

提問:伯克希爾長期的政策,不會是虧損無底洞,芒格早先説在疫情之後,在封城解除之後,伯克希爾下面一些小的公司是不會重新開業的。這會不會影響伯克希爾長期的政策?

巴菲特:伯克希爾長期的政策是持續30年以上,在我們的年度報告裏有講過不同的公司有它們各自的運營。它們是不是在疫情情況下,將來可能還會虧損?當然,我們可能會把這些公司賣給其他人,不管怎麼樣,我們不會繼續保持這些公司,這不是一個新的政策,這沒有什麼改變。我們對航空業就是這麼做的。

提問:卡斯伯這個公司行業業務放緩,這方面你們怎麼迴應?

阿貝爾:我們這個公司有很大一部分是航空航天,其中有兩個受到很大影響。當然國防工業還是非常好的,而且非常強勁,但你要看一下如果是大飛機或是地區性小公司,你可以看到其他公司對他們訂購的飛機是更長期的,我們會不斷地連續地對這方面做出調整,我們現在和波音會有每週一次的會,看一下他們有多少訂單,為此我們將做出相應的調整。

提問:讓我們瞭解一下現在的大疫情對我們保險公司的影響,有很多保險公司已經在報告,已經開始出現損失了。我們看到賠錢的情況並沒有那麼嚴重,現在,在保人、在保公司在這次的疫情中的遭遇跟伯克希爾承保的情況有什麼樣的變化?

巴菲特:現有的狀況,中間爭議的部分還是很多的,這是毫無疑問的。有些保險公司會付很多保單上額外的費用,但我們已經有儲備了,在我們的歷史記錄來講,我們還是在比較傳統、保守的方面進行保險業務。我們不會告訴我們的經理人哪一個數字必須在今年一定要得到。他們會做自己損失的評估,他們建立自己的業務,再把社會上的通脹或是其它的因素考慮在裏頭。伯克希爾有時候在做評估的時候還是非常正確的,我沒有任何疑惑。

提問:伯克希爾現在有沒有美聯儲或是國家開始保護你們脱離困境,接受他們的一些補助?

巴菲特:航空公司有這樣的(情況),我們有在航空公司投資,但我講的這些問題是,我們沒有任何全額擁有的之類公司,阿貝爾,我們有沒有任何的公司接受了政府的救助?

阿貝爾:沒有。我們現在所有的這些業務之中都沒有。我們都瞭解伯克希爾的每一個公司是什麼樣子。今天講到政府補助項目我們是沒有的,我們全額擁有的公司沒有參與。

巴菲特:不能承諾伯克希爾的股價長期一定表現好於標普500指數,但我會努力讓它的表現好於標普500指數。

巴菲特:疫情帶來了巨大的不確定性,不清楚如果未來幾個月後爆發第二波疫情,美國人民會怎麼反應。

巴菲特:如果油價一直處於低位,將會有大量不良能源貸款,而且將無法想象股權持有者會遭遇什麼。沒人知道油價會走往何處,17美元,25美元都有可能,沒有人能預測未來的狀況。

巴菲特:如果利率降到負區間,投資者應該持有股票,或至少持有「債務以外的其他資產」。

提問:伯克希爾是否會分拆?

巴菲特:若將伯克希爾分拆,將產生巨大的税收和費用,對股東並不利,而且目前的架構對於資本的佈署亦是非常有利的。

此外,巴菲特談到他1972年收購的喜詩糖果公司(See’s Candies)時表示,雖然該公司因新冠肺炎大流行病而面臨巨大變化,但這仍然是他鐘愛的投資。巴菲特説:「復活節對喜詩來説是一個很大的銷售期……雖然我們基本上被關閉了。説到底這是一項非常季節性的業務。但我們有很多復活節糖果,不會出售它。我們自1972年以來就擁有它,我們熱愛它,並將繼續熱愛它。」

他還表示,他持有的所有伯克希爾股票將來都會交給慈善,捐獻出去,14年前就做出了這一決定。另外,他稱沒有什麼能比可印鈔票的國家信用高,雖然國家負債會越來越大,但經濟還是在增長,而且國家舉債用本國貨幣,信用風險並不大。

巴菲特:銀行的狀況「非常好」,這反映出2008年金融危機後銀行的儲備和資產負債表有所增強。現在沒有看到銀行業存在什麼特殊問題。此外,巴菲特為伯克希爾哈撒韋公司的股票回購做法辯護稱,只有在對繼續持有該公司股票的股東有利時,伯克希爾哈撒韋公司才會回購自己的股票。

阿貝爾:對那些利用資產負債表回購股票、卻沒有為任何可能遇上的「障礙」留下緩衝的公司表示批評。

提問:我在3月份沒有買伯克希爾的股票,當時的價格下降了30%。

巴菲特:和1、2月份相比,你3月份沒有買,那個時候我們的股價非常短的時間跌了30%。但伯克希爾的股票,我們股票的價值並沒有多少變化,但市值發生了變化。有的時候我們也會改變主意,我不覺得現在就更應該買,和3個月、6個月、9個月之前比現在是更應該買伯克希爾。有這個可能,但是我們要看公司將來怎麼樣。

提問:關於信用卡這個行業,這麼多年信用卡收的利率越來越高,但目前來講政府的利率又這麼低,從這個角度來講,信用卡公司將來會不會降低他們的利息呢?

巴菲特:這些都會影響到我們下面購買的銀行股票,包括美國運通,當然對信用卡公司來講,這也是一個競爭,因為這方面虧損的可能性會降低,我沒有更多意見可以發表。伯克希爾對信用卡的興趣本身並不是特別大,大家使用信用卡,把它作為一個可使用的另外一個資金來源,有一個女士到我這邊來説,她有了一定的錢了,她説我拿這些錢怎麼辦呢?我説把它付在你的信用卡里,不要去支付那麼高的利息。

提問:您對資本主義、資本家怎麼看?

巴菲特:我們的社會和國家還是以資本理論為重的,很多改進思維已經提出來了。我掌管的金錢,也不是我當初能想象的。我們可以在市場制度中保留最好的部分。

CNBC女記者Becky Quick最後又追問了一個有關巴菲特老師本-格雷漢姆的問題。

巴菲特:如果可以選擇,我寧可選擇一個智商略低,但判斷時不怎麼出亂子的人。我的老師的智商可能在top3%,但他作出判斷可能就不是這樣了。希望明年我們可以填滿這個體育場,大家再見了。

巴菲特在股東大會開始表示,芒格明年還會參加。

有市場分析稱,巴菲特暗示,此次出席大會的Abel和未出席的伯克希爾保險業務副董事長Ajit Jain可能是他的接班人。

巴菲特稱,在今年1月的時候,沒人能預料到3月市場上發生的事情。美國經濟將扛過新冠肺炎疫情這一劫難。他和大家都應該對Fauci表示感激。

05:02 當前經濟

巴菲特在討論美國經濟時口吻謹慎。

他警告説,鑑於新冠病毒危機,經濟前景的可能性「仍然非常廣泛」。但是他隨後重申了自己的長期信念,即美國將克服疫情。

他指出:「美國經濟在2008年和2009年偏離了軌道,路基脆弱。而這次,只是將火車停在鐵軌上。」

05:15 回顧1929年道指

巴菲特回顧了1929年大蕭條時期的美股。

30年代初,美國大蕭條期間道指崩盤,巴菲特的美股投資曾經在不到兩年從1000美元縮水到170美元。

此後美國成立FDIC這樣的保險機構,提供了很好的保障。大蕭條後雖然經濟恢復了很多,但是對人們影響深遠,留下傷痕。大概20年後,大蕭條期間投資美股的人才回了本。

巴菲特總結道,人們在失去信心的時候,並未看到股市的潛力。可能發生極端情況,美國已經接受過考驗,比如大蕭條。但巴菲特認為從股市表現來看,不要做空。2020年已經比1789年時好得多。

5:50 巴菲特談市場:那些我不知道的事情

巴菲特表示,他不知道,也不認為任何人會知道明天、下個月、明年市場會怎麼走。

「我們已經見識過了很多這種意外的明天的例子。長期來看,市場是在順風期的。」

05:55 巴菲特提及去年約翰霍普金斯大學報告

去年10月約翰霍普金斯大學、NIT和經濟學人共同發佈了一份300頁的報告。

巴菲特説道,在任何國家發生生化威脅——自然的、故意的或偶然的——都會對全球健康、國際安全和全球經濟構成風險。

巴菲特在股東大會上援引了一些歷史事件(例如美國內戰和大蕭條)來説明美國有能力抵禦逆境。巴菲特年會上的PPT引用前白宮總管拉姆·伊曼紐爾(Rahm Emanuel)的話:「千萬不要白白浪費一次嚴重的危機」。

06:05 巴菲特:長期看股票回報會比國債高

巴菲特表示,人們在失去信心的時候,並未看到股市的潛力。

目前美國30年期國債收益率只有1%,通脹率只有2%,長期來看,股票的回報會比國債高,會比你將現金藏在牀墊下更高。

分散投資是比較好的,我也是這麼做的,取得不錯的結果。投資者不應陷入這樣的境地——因為加了槓桿或者由於心理因素無法吸收壞消息的影響,導致他們被市場失靈所影響。

巴菲特講股票投資的定力

巴菲特稱,假如你買下了一個160英畝的農莊,隔壁的農莊面積和土壤質量大概差不多。但隔壁的農民説要買你的,或者賣給你。買下農莊之後必須記住,隔壁的天天喊價其實是在為你服務。你是因為有潛力才買的,不需要考慮隔壁的人怎麼説。

買股票也就是如此。隔壁的每天在騷擾你,天天説要買你的,或者要賣給你。你不見得賣給他。買賣股票也有這種優勢。股票投資再平衡是很好的。美國有順風的時期,要知道自己的定位在哪裏。根據買賣價格自己做評估。必須有正確的心理思維,有正確的方法。持有美股十來年的收益絕對超過美債。請相信標普500指數。其他人給你推薦的產品,都是因為他們可以賣更多錢。我們自己不喜歡買標普500,我們喜歡買整個業務,但不介意買公司的部分股權。

我不知道未來幾年、幾十年會怎樣,但我相信大家要跨行業、跨機構投資。我希望,每個人在買股票時要有這種想法:你買的不是股票,而是業務的一部分。

巴菲特表示,他的餘生和他的繼承人也會這樣投資美國。

06:30 巴菲特展示交易記錄,4月份淨回籠61億美元

巴菲特稱,伯克希爾一直都準備好應對未來,目前航空公司受到巨大影響。

巴菲特稱,現任美聯儲主席鮑威爾可能被載入史冊。也許是因為吸取了2008-2009年的教訓,今年3月中旬他就採取行動。美聯儲3月24日採取措施,應對信貸凍結。今年3月我們一度曾經非常接近信用凍結。過去6-7周美聯儲資產負債表膨脹,這樣做後果是什麼還不知道。

巴菲特展示伯克希爾證券交易情況:一季度買入股票40億美元、拋售股票21.6億、買入債券17.4億美元。

4月買入股票4.26億美元,出售65.09億美元,沒有債券買賣。

巴菲特承認看錯航空公司

巴菲特稱,對航空公司股的估值犯了「可以理解的錯誤」。「我們買入(航空公司)時,認為對航空公司領域的投資金額是有吸引力的。事實證明,我看錯了這個行業,這不是四位優秀的(航空公司)CEO的錯。相信我。做一家航空公司的CEO一點也不愉快。」

巴菲特確認,伯克希爾哈撒韋已經賣出了美國四大航空公司(美國航空、達美航空、西南航空和美國聯合航空)的「全部(股票)持倉」。

巴菲特在股東大會上表示,現在還是買入股票的好時機,但是要做好長期應對疫情的準備,可能買了還會跌。我們依然願意做一些非常大的事情,比如300億-500億美元的交易。

07:00 伯克希爾哈撒韋的正式年會結束

巴菲特和格雷格•阿貝爾開始回答股東問題。

提問:伯克希爾的公司裏面大概有39.1萬員工,哪些公司沒有被影響到,或者是因為疫情被影響到了,能持續僱傭這些人嗎?

阿貝爾:疫情期間,我們的行業要為此做出調整,有些可能調整得比我們更厲害。如果看一下伯克希爾的能源公司,用電的消耗量降低了10%,實際上對我們的生意沒有非常大的影響。從長期來講,我們的業務還繼續有增長。即便現在在危機時間,但對我們這些行業的影響還不大。現在商店都關門了,比如糖果、珠寶業等,我們應根據環境做出相應的調整,尤其是在就業方面。將來商店還會重新開門,我們還會僱更多員工回來。所以,長期來講,伯克希爾的員工和現在比起來會有很大的增長。

巴菲特:伯克希爾哈撒韋的製造業務可能會裁員。

提問:我是公司一個長期的股票持有者,以前參加過年會,4月17號查理講到,伯克希爾擁有的一些小公司在疫情過後不會重開,能不能講講伯克希爾麾下哪些公司受到影響?

巴菲特:伯克希爾下面有97個不同的商業組織,我們以前一直從事這些方面的經營,過去2、3個月發生的事將來可能會加劇,這些行業進一步衰退,也許這些行業裏面的顧客會有其他的消費習慣,不再使用這些產品了,零售業現在發生了很多變化,這些行業以前就有過問題,現在他們的問題更大。比如説報紙業,我們現在增加了更多報業的投資,而且幫助他們償還債務。但現在報業,在疫情之前,他們的廣告、銷售量、發行量都已下降。在疫情之後,加劇了這個情況,情況更為嚴重。汽車業也是一樣,現在對汽車業的影響,這些賣汽車的汽車商也不會在報紙上做廣告了。所以,以前這種情況就在發生,現在只是這個情況強化了、嚴重了。

他還稱,不看好航空公司、飛機製造商。疫情對許多行業都有影響,特別懷疑疫情後市場是否需要這麼多飛機,不知道波音和空客的未來將如何。

提問:伯克希爾長期的政策,不會是虧損無底洞,芒格早先説在疫情之後,在封城解除之後,伯克希爾下面一些小的公司是不會重新開業的。這會不會影響伯克希爾長期的政策?

巴菲特:伯克希爾長期的政策是持續30年以上,在我們的年度報告裏有講過不同的公司有它們各自的運營。它們是不是在疫情情況下,將來可能還會虧損?當然,我們可能會把這些公司賣給其他人,不管怎麼樣,我們不會繼續保持這些公司,這不是一個新的政策,這沒有什麼改變。我們對航空業就是這麼做的。

提問:卡斯伯這個公司行業業務放緩,這方面你們怎麼迴應?

阿貝爾:我們這個公司有很大一部分是航空航天,其中有兩個受到很大影響。當然國防工業還是非常好的,而且非常強勁,但你要看一下如果是大飛機或是地區性小公司,你可以看到其他公司對他們訂購的飛機是更長期的,我們會不斷地連續地對這方面做出調整,我們現在和波音會有每週一次的會,看一下他們有多少訂單,為此我們將做出相應的調整。

提問:讓我們瞭解一下現在的大疫情對我們保險公司的影響,有很多保險公司已經在報告,已經開始出現損失了。我們看到賠錢的情況並沒有那麼嚴重,現在,在保人、在保公司在這次的疫情中的遭遇跟伯克希爾承保的情況有什麼樣的變化?

巴菲特:現有的狀況,中間爭議的部分還是很多的,這是毫無疑問的。有些保險公司會付很多保單上額外的費用,但我們已經有儲備了,在我們的歷史記錄來講,我們還是在比較傳統、保守的方面進行保險業務。我們不會告訴我們的經理人哪一個數字必須在今年一定要得到。他們會做自己損失的評估,他們建立自己的業務,再把社會上的通脹或是其它的因素考慮在裏頭。伯克希爾有時候在做評估的時候還是非常正確的,我沒有任何疑惑。

提問:伯克希爾現在有沒有美聯儲或是國家開始保護你們脱離困境,接受他們的一些補助?

巴菲特:航空公司有這樣的(情況),我們有在航空公司投資,但我講的這些問題是,我們沒有任何全額擁有的之類公司,阿貝爾,我們有沒有任何的公司接受了政府的救助?

阿貝爾:沒有。我們現在所有的這些業務之中都沒有。我們都瞭解伯克希爾的每一個公司是什麼樣子。今天講到政府補助項目我們是沒有的,我們全額擁有的公司沒有參與。

巴菲特:不能承諾伯克希爾的股價長期一定表現好於標普500指數,但我會努力讓它的表現好於標普500指數。

巴菲特:疫情帶來了巨大的不確定性,不清楚如果未來幾個月後爆發第二波疫情,美國人民會怎麼反應。

巴菲特:如果油價一直處於低位,將會有大量不良能源貸款,而且將無法想象股權持有者會遭遇什麼。沒人知道油價會走往何處,17美元,25美元都有可能,沒有人能預測未來的狀況。

巴菲特:如果利率降到負區間,投資者應該持有股票,或至少持有「債務以外的其他資產」。

提問:伯克希爾是否會分拆?

巴菲特:若將伯克希爾分拆,將產生巨大的税收和費用,對股東並不利,而且目前的架構對於資本的佈署亦是非常有利的。

此外,巴菲特談到他1972年收購的喜詩糖果公司(See’s Candies)時表示,雖然該公司因新冠肺炎大流行病而面臨巨大變化,但這仍然是他鐘愛的投資。巴菲特説:「復活節對喜詩來説是一個很大的銷售期……雖然我們基本上被關閉了。説到底這是一項非常季節性的業務。但我們有很多復活節糖果,不會出售它。我們自1972年以來就擁有它,我們熱愛它,並將繼續熱愛它。」

他還表示,他持有的所有伯克希爾股票將來都會交給慈善,捐獻出去,14年前就做出了這一決定。另外,他稱沒有什麼能比可印鈔票的國家信用高,雖然國家負債會越來越大,但經濟還是在增長,而且國家舉債用本國貨幣,信用風險並不大。

巴菲特:銀行的狀況「非常好」,這反映出2008年金融危機後銀行的儲備和資產負債表有所增強。現在沒有看到銀行業存在什麼特殊問題。此外,巴菲特為伯克希爾哈撒韋公司的股票回購做法辯護稱,只有在對繼續持有該公司股票的股東有利時,伯克希爾哈撒韋公司才會回購自己的股票。

阿貝爾:對那些利用資產負債表回購股票、卻沒有為任何可能遇上的「障礙」留下緩衝的公司表示批評。

提問:我在3月份沒有買伯克希爾的股票,當時的價格下降了30%。

巴菲特:和1、2月份相比,你3月份沒有買,那個時候我們的股價非常短的時間跌了30%。但伯克希爾的股票,我們股票的價值並沒有多少變化,但市值發生了變化。有的時候我們也會改變主意,我不覺得現在就更應該買,和3個月、6個月、9個月之前比現在是更應該買伯克希爾。有這個可能,但是我們要看公司將來怎麼樣。

提問:關於信用卡這個行業,這麼多年信用卡收的利率越來越高,但目前來講政府的利率又這麼低,從這個角度來講,信用卡公司將來會不會降低他們的利息呢?

巴菲特:這些都會影響到我們下面購買的銀行股票,包括美國運通,當然對信用卡公司來講,這也是一個競爭,因為這方面虧損的可能性會降低,我沒有更多意見可以發表。伯克希爾對信用卡的興趣本身並不是特別大,大家使用信用卡,把它作為一個可使用的另外一個資金來源,有一個女士到我這邊來説,她有了一定的錢了,她説我拿這些錢怎麼辦呢?我説把它付在你的信用卡里,不要去支付那麼高的利息。

提問:您對資本主義、資本家怎麼看?

巴菲特:我們的社會和國家還是以資本理論為重的,很多改進思維已經提出來了。我掌管的金錢,也不是我當初能想象的。我們可以在市場制度中保留最好的部分。

CNBC女記者Becky Quick最後又追問了一個有關巴菲特老師本-格雷漢姆的問題。

巴菲特:如果可以選擇,我寧可選擇一個智商略低,但判斷時不怎麼出亂子的人。我的老師的智商可能在top3%,但他作出判斷可能就不是這樣了。希望明年我們可以填滿這個體育場,大家再見了。

留言

張貼留言